Здрастуйте, дорогі читачі! Якщо ви ще нічого не чули про ІВС? Або чули про індивідуальний інвестиційний рахунок, але не знаєте вигідно це чи ні, обов’язково затримайтеся на сторінці. Мені є про що вам розповісти, так як я сама нещодавно стала інвестором.

Моя історія почалася з книги «Бідний тато, багатий тато». До речі, рекомендую бестселер до прочитання всім, хто не втратив надію якось стати багатою людиною, незважаючи на долю, карму, відсутність таланту і інших речей, які так чи інакше вам (нібито!) заважають зрушитися з мертвої точки.

4 роки тому я, сама про те не підозрюючи, зійшла з дистанції «щурячих перегонів», навчилася працювати і заробляти не виходячи з дому. А через деякий час, слідуючи рекомендаціям Роберта Кійосакі, я стала шукати навчальний курс або школу по інвестуванню.

Визначитися з вибором школи мені допоміг безкоштовний 5-денний тренінг Федора Сидорова.

Саме в цій школі я дізналася про ІВС, і тепер готова поділитися своїми знаннями з широким колом читачів.

ВІС — що це

Індивідуальний інвестиційний рахунок (ІВС) — це особливий рахунок, передбачає можливість отримання податкового вирахування. З 1 січня 2015 року громадяни Росії можуть відкривати ІВС та проводити за ними фінансові операції.

Компенсації податкових витрат для населення є загальносвітовою практикою з метою залучення інтересу до інвестицій та підвищення рівня фінансової освіти.

А простими словами можна сказати так: ВІС — це брокерський рахунок, який може відкрити кожен з вас на брокерської майданчику, з метою отримання доходу від цінних паперів. Рекомендую брокера Фінам. Відкрити рахунок ІВС можна тут.

Особливості ІВС

По своїй структурі ІВС схожий на класичний брокерський рахунок, але має ряд особливостей.

- Відкриття доступно тільки для громадян РФ.

- Існує можливість податкового вирахування.

- Поповнення брокерського рахунку можливе тільки в рублях.

- Одному громадянину можна мати тільки один ІВС.

- Для податкового вирахування рахунок повинен бути відкритий не менш, ніж на три роки.

- Максимальна сума поповнення — 1 млн. рублів у рік.

Основним і найбільш важливою відмінністю ІВС є пільга по сплаті податку на доходи фізичних осіб (ПДФО). Доступна ця операція лише тим, хто був платником податку за період, що відповідає періоду інвестування.

Максимальна сума поповнення складає 1 млн. рублів на рік (з 18.06.2017, раніше сума становила 400 тис. руб. у рік).

Вивести кошти можна по закінченні трьох років — тільки в цьому випадку можливий податковий відрахування, інакше буде виставлено вимогу сплати всіх податкових зобов’язань.

Один суб’єкт може мати єдиний ІВС, але при деяких обставинах можливе повторне відкриття (наприклад, при виборі іншого брокера).

Для кого призначений індивідуальний інвестиційний рахунок

Власником ІВС може стати тільки фізична особа.

Це можуть бути:

- професійні інвестори;

- працюючі громадяни;

- держслужбовці (з обмеженнями можливостей).

Професійні інвестори одержують дохід від операцій на фондовому ринку. Для них ВІС — це прекрасна можливість знизити витрати і диверсифікувати свій портфель. Прибуток інвестора є оподатковуваною базою, ІВС звільняє його від сплати ПДФО.

Для тих, хто не знайомий з фондовим ринком, ІВС може стати гарною альтернативою банківським вкладом.

Податковий відрахування у цьому випадку можна розглядати як непрямий дохід в розмірі 13 % від суми, що надійшла. Нарахування будуть проведені за рахунок відрахувань ПДФО працедавця (податкового агента).

Річна ставка в розмірі 4,33 % (умовна цифра — 13 % за три роки) на перший погляд виглядає непривабливо. Але варто враховувати і додаткові можливості. Наприклад, придбання облігацій федерального позики (ОФЗ) з купонним доходом 7,27 % (на даний момент).

Нарахування понад 10 % річних є вже досить цікавою пропозицією у світлі зниження ставок за депозитами до 5-7 %. Точний розрахунок повинен передбачати комісії та інші витрати. Цей варіант являє собою прекрасну консервативну стратегію. Вона має непогану прибутковість і мінімальний ризик, порівнянний з дефолтом державних інститутів. Варто зазначити, що банківський вклад захищений державою тільки в розмірі страхової суми в 1,4 млн рублів.

Більш високий дохід власник ІВС може отримати, інвестуючи кошти в різні інструменти.

Для деяких категорій держслужбовців існують обмеження по ВІС — закон може забороняти їм купувати зарубіжні активи. До них відносяться: працівники органів виконавчої, законодавчої, судової влади, а також військові.

Доступні інструменти

Список інструментів ІВС включає:

- облігації федеральних і приватних емітентів;

- акції російських і іноземних емітентів;

- міжнародні боргові зобов’язання;

- іноземна валюта;

- паї інвестиційних фондів (ПІФ);

- інструменти строкового ринку.

З 1 січня 2016 року список розширений і відповідає можливостям брокерського рахунку.

Інвестиційні ризики

Власники ІВС можуть отримувати підвищений дохід шляхом інвестування коштів в інструменти фондового ринку. При цьому необхідно пам’ятати про зростаючі ризики.

Варто враховувати:

- інструменти передбачають різну ступінь ризику;

- висока прибутковість завжди супроводжується підвищеним ризиком;

- запланована прибутковість понад 30 % з високою імовірністю (більше 50%) може обернутися втратою частини вкладених коштів.

Організації, які відкрили ІВС, зазвичай пропонують свої готові рішення — структуровані продукти. Потрібно розуміти, що при цьому кошти власника будуть інвестовані в акції компаній та інші активи.

Початківці інвестори шукають можливості для максимального збагачення. Варто враховувати, що обіцянки 30-40 % річної прибутковості повинні як мінімум насторожувати. Такі вкладення найчастіше призводять не тільки до відсутності підсумкової прибутку, але і втрати відчутної частини вкладених коштів.

Прибутковість: вигідно чи ні

Портфель професійного інвестора, як правило, складається з пасивної та активної частини. Пасивна частина включає вкладення в інструменти з гарантованим доходом і ризикові активи (наприклад, облігації). Активна складова містить високоризикові інвестиції (акції компаній, похідні інструменти).

Передбачувана прибутковість повинна враховувати найгірші ринкові очікування. Значення 10-12 % несуть в собі ризик, який особисто бере на себе інвестор.

Приклад з особистої практики (дивіться на графік). 18.03.2019 я купила акції ощадбанку 205,90 рублів. Сьогодні 30.03.2019 року я можу продати акції за 214,42 рублів. Різниця в ціні — це мій дохід. Можна продати акції, а можна дочекатися виплати дивідендів. Тут кожен вирішує сам.

Сформувавши свій інвест. портфель тільки з облігацій, можна звести ризики до мінімуму. Але якщо стежити за ринком, вчасно реагувати на зміну котирувань, відслідковувати прибутковість емітентів, є шанс швидко вийти на дохід у 2-3-5 відсотків на місяць. Таку прибутковість вам не дасть жоден банківський вклад. Згодні?

Припустимо, ви за 3 роки заробили 1 млн. рублів. 13 відсотків від 1 млн. — це 130 тис. Хочете, щоб ці 130 тис. залишилися у вашому гаманці? Якщо так, відкривайте ІВС у брокера сьогодні. А поповнити рахунок можна безпосередньо перед закриттям рахунку. А це ще одна вигода.

Але слід пам’ятати:

- розрахункова прибутковість, яка в 2 рази перевищує консервативну (“вирахування плюс ОФЗ”), вважається високою і ризикованою;

- хороша позитивна динаміка ринку не гарантує продовження тенденції;

- прогнозування поведінки ринку є складним завданням;

- високої прибутковості інвестори досягають шляхом застосування високотехнологічних методів аналітики і роботизованих торгових систем.

Щоб не потрапити в халепу, пройдіть навчання у досвідченого інвестора.

Типи податкового вирахування

Основна умова отримання податкового вирахування — існування ІВС не менше 3 років.

Власник ІВС може скористатися одним з двох варіантів:

- відрахування на внесення;

- вирахування з доходу.

Відрахування на внесення

Відрахування на внесення провадиться шляхом зарахування грошових коштів по закінченні податкового періоду.

Особливості:

- обмеження бази вирахування 400 тис. руб. у рік;

- обмеження суми вирахування 52 тис. руб. (13% від 400 тис. руб.);

- розмір складає 13% від суми річного надходження.

Умови отримання вирахування:

- наявність відповідного оподатковуваного доходу зі сплатою ПДФО за відповідний період;

- ІВС повинен бути відкритий не менше 3 років, інакше (при достроковому закритті), відрахування підлягає поверненню.

Для отримання вирахування необхідно (через 3 роки роботи на брокерської майданчику) до 30 квітня здати в податкову службу наступні документи:

- довідки 2-ПДФО і 3-ПДФО;

- договір про відкриття ІВС;

- документи про перерахування коштів;

- заява на твори вирахування.

Вирахування з доходу

Після закінчення інвестиційного строку на ІВС може утворитися прибуток, еквівалентна різниці між фактичним станом рахунку та загальною сумою коштів, що надійшли. У загальному випадку вся ця прибуток підлягає оподаткуванню. Організація, що проводить операції з ІВС, які одночасно є податковим агентом та зобов’язана забезпечити сплату податку. Відрахування на дохід звільняє від податкових зобов’язань.

Умови вирахування:

- наявність підтвердженого доходу;

- ІВС повинен існувати не менше 3 років, при достроковому закритті рахунку податок підлягає сплаті.

Для отримання вирахування необхідно передати податковому агенту (брокеру або керуючому) довідку з податкової служби про те, що протягом минулих років не проводився вирахування першого типу.

Де відкрити ІВС

Відкрити ІВС може брокер або УФК, що має відповідну ліцензію. Для цього необхідно:

- вибрати й звернутися до брокера або в УФК;

- представити необхідні документи (паспорт, снілс, ІПН);

- заповнити типові документи, підписати заяву, договір.

У ролі УФК може виступати банк, що надавав таку послугу. Різниця між брокером і УФК полягає у способі управління коштами.

При виборі брокера:

- розпоряджається коштами клієнт;

- брокер виконує доручення клієнта;

- брокер веде облік і контроль операцій клієнта.

У разі УФК:

- розпоряджається коштами УФК;

- відносини між сторонами регулює договір на управління;

- УФК інформує клієнта про результати діяльності.

Який варіант вибрати — залежить від кваліфікації та інвестиційних планів клієнта. Це не означає, що тим, у кого немає досвіду, потрібно обов’язково звертатися в УФК. Брокери на сьогоднішній день надають докладні консультації, їх клієнтські служби якісно і своєчасно нададуть підтримку. УФК, в свою чергу, пропонують вже готові рішення. При виборі варто також враховувати тарифи на обслуговування і комісії.

Розмір депозиту

Максимальний розмір внесення коштів (1 млн руб. у рік) визначено законодавством. За три роки на ІВС може виявитися до 3 млн рублів. Кошти, перераховані з перевищенням ліміту, підлягають поверненню клієнту.

Мінімальна сума не регламентована і може у різних компаній бути різною. Зазвичай це 10 тис. руб. При операціях з невеликими сумами важливо врахувати, що відрахування буде незначним, а розмір витрат може не дозволити побудувати інвестиційну перспективу.

До основних витрат належать:

- оплата за ведення ІВС;

- послуги депозитарію;

- комісії з біржових операцій.

Загальною помилкою є думка про неможливість повернення коштів раніше 3-річного терміну. Повернути гроші клієнт може, але при цьому він втратить пільги по податках і заплатить витрати.

Куди інвестувати

Питання куди інвестувати може виникнути тільки у клієнта брокерської компанії, у разі УФК це вирішує керівник. Слід пам’ятати, що закон про страхування ІВС поки не прийнятий остаточно (законопроект пройшов перше читання в 21.06.2017, передбачувана сума страхування 1,4 млн руб.).

Існує ризик банкрутства самого брокера або УФК. Якщо інвестор купував цінні папери, він завжди збереже свої активи. Але важливо враховувати і ризики банкрутства емітентів цінних паперів. При купівлі ОФЗ ризик мінімальний, при інвестиціях в акції компаній все залежить від благополуччя емітента.

Слід враховувати:

- похідні інструменти (ф’ючерси, опціони) схильні до підвищеного ризику і не є цінними паперами;

- придбавати цінні папери іноземних емітентів можна тільки на російській біржі;

- облігації передбачають крім купонного доходу різницю від покупки і продажу, вартість на момент придбання і гасіння може бути різною;

- не можна за ІВС проводити операції з форекс-дилерами, операції з валютою можна здійснювати тільки на біржі;

- УФК може частину грошей (до 15%) перевести з ІВС на депозит в банку, при виборі брокера це неможливо.

Корисні зауваження

- Кожен громадянин може скористатися можливістю податкового вирахування за ІВС тільки один раз в житті (в межах максимальної суми).

- Дата відкриття ІВС у брокера вважається датою підписання договору, а в УФК — це дата внесення коштів.

- Поповнювати рахунок можна частинами. Розмір поповнень встановлює клієнт (в межах лімітів).

- Законом не заборонено тримати порожні інвестиційні рахунки (у брокера). Можна укласти договір на відкриття ІВС і після закінчення трирічного терміну внести грошові кошти.

- Зараз на Санкт-Петербурзької біржі доступні 60 акції американських компаній. У їх числі Tesla Motors, Google, Facebook, Apple, eBay та інші.

- Одним з джерел інвестування можуть стати єврооблігації (середня річна прибутковість 8% у валюті), вони входять у число дозволених інструментів.

- Активи власника ВІС можуть бути передані у спадок.

- Якщо тарифи брокера не влаштовують, є можливість змінити брокера, передавши активи, що знаходяться на рахунку.

- Першими, хто відкрив ІВС, були співробітники брокерських компаній.

Залишилися питання? Задавайте! Постараюся допомогти. До нових пізнавальних зустрічей!

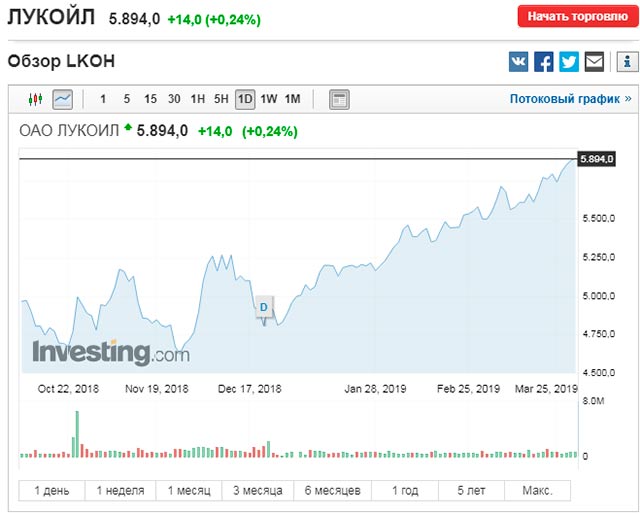

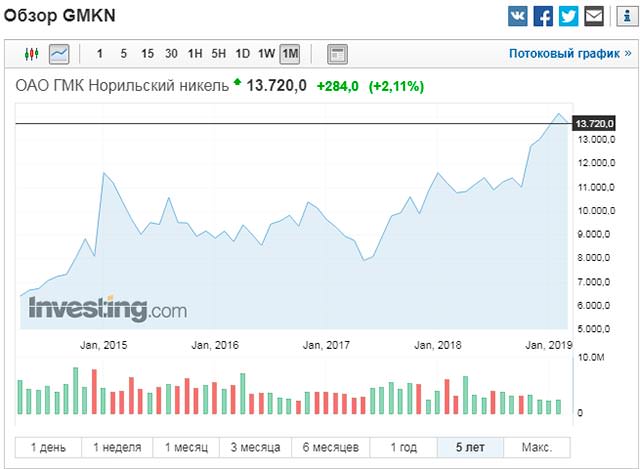

Ви ще сумніваєтеся? Подивіться у скільки разів виросли акції Лукойл або Норільський нікель. На ІВС у вас буде доступ до американських акцій. Думайте! У вас є шанс змінити своє життя на краще! Удачі!

ВІДКРИТИ ІВС ПРЯМО ЗАРАЗ >>>